I. Exposición de Motivos

El 8 de marzo de 2024, el Gobernador de Puerto Rico firmó la Resolución Conjunta de la Cámara 606 (“Resolución Conjunta”), la cual se convirtió en la Res. Conj. 26-2024. La misma asignó $250,000,000 al Departamento de Hacienda (“Departamento”) con cargo al Fondo General del Tesoro Estatal para financiar un incentivo económico (el “Incentivo”) a los individuos que cumplan con ciertos requisitos. Dicho incentivo estará disponible solamente para el año contributivo 2023.

El Incentivo se aprobó con el propósito principal de autorizar una distribución del superávit logrado por el Gobierno de Puerto Rico en el año fiscal 2023-2024. Asimismo, la Resolución Conjunta establece que es la intención que el Incentivo se distribuya a ciertos individuos parte de la clase trabajadora, por lo que, la distribución se haría utilizando como base varias partidas reflejadas en el Formulario 482 – Planilla de Contribución sobre Ingresos de Individuos del año contributivo 2023 (“Planilla”). No obstante, y a pesar de que el Incentivo está basado en la Planilla, el mismo no es, y no debe considerarse como, una reducción de las contribuciones pagadas por los individuos elegibles ni un reintegro de contribuciones pagadas por éste.

A tenor con lo anterior, el Departamento emite esta Carta Circular para establecer los parámetros de elegibilidad del Incentivo y la forma en que se efectuará el pago a los contribuyentes elegibles.

II. Determinación

A. Individuos Elegibles

Para tener derecho a recibir el Incentivo, el individuo debe cumplir con todos los siguientes requisitos (“Individuo Elegible”):

1. Radicar la Planilla del año contributivo 2023 a tiempo

La Planilla para el primer año contributivo comenzado luego del 31 de diciembre de 2022 pero antes del 1 de enero de 2024 (esto es, año contributivo 2023) debe ser radicada no más tarde de la fecha dispuesta en la Sección 1061.16 del Código de Rentas Internas de Puerto Rico de 2011, según enmendado (“Código”), incluyendo prórrogas.

En aquellos casos en que el contribuyente enmiende su Planilla, dicha enmienda solo será considerada para propósitos del Incentivo, en la medida en que la misma haya sido radicada no más tarde del lunes, 15 de abril de 2024. Por tanto, una Planilla enmendada que sea radicada luego del lunes, 15 de abril de 2024 no será considerada para propósitos del Incentivo.

A manera de ejemplo, Individuo A radicó su Planilla el 29 de marzo de 2024. Sin embargo, este radicó una Planilla enmendada el 15 de abril de 2024. Individuo A recibirá su Incentivo a base de la Planilla enmendada que radicó el 15 de abril de 2024. Si Individuo A hubiese radicado la Planilla enmendada el 16 de abril de 2024, la Planilla que se hubiese considerado para el Incentivo es la Planilla original radicada el 29 de marzo de 2024.

2. Haber sido residente de Puerto Rico durante todo el año

El Incentivo solo es aplicable a individuos que hayan sido residentes de Puerto Rico durante todo el año natural 2023 (esto es, del 1 de enero al 31 de diciembre de 2023). Por tanto, se entenderá que un individuo que falleció durante el año natural 2023 no fue residente durante todo el año.

Para propósitos de determinar los individuos que cualifican para el Incentivo, el Departamento considerará aquellos que contestaron “Sí” a la Pregunta B de la Página 1 de la Planilla del año contributivo 2023, y que no hayan marcado el encasillado de “Fallecido durante el año” que se encuentra en la Página 1 de la Planilla.

3.Tener un ingreso neto sujeto a contribución igual o menor de doscientos cincuenta mil dólares ($250,000)

Para estos propósitos, Ingreso Neto Sujeto a Contribución Normal será aquel determinado para computar la contribución normal a individuos bajo la Sección 1021.01 del Código. Por tanto, el Ingreso Neto Sujeto a Contribución Normal es el reflejado en la Línea 13 del Encasillado 2 de la Página 2 de la Planilla. De igual forma, si el individuo computa su contribución normal utilizando el Anejo A2 Individuo, el Ingreso Neto Sujeto a Contribución Normal será el reflejado en Línea 11, Columna A de dicho anejo.

En el caso de individuos casados que rindan Planilla en conjunto, ambos deben cumplir con los requisitos aquí dispuestos. Sin embargo, aquellos que elijan tributar bajo el Cómputo Opcional (Anejo CO Individuo), podrán cumplir con el requisito de ingreso neto de forma individual. A estos efectos, el Ingreso Neto Sujeto a Contribución Normal será el reflejado por cada cónyuge en la Línea 11, Parte II del Anejo CO Individuo.

Es importante indicar que aquellos individuos que en la Planilla escojan computar su contribución sobre ingresos utilizando la Contribución Opcional (Anejo X Individuo) bajo las disposiciones de la Sección 1021.06 del Código, en lugar de tributar bajo la contribución normal, no tendrán derecho a recibir el Incentivo. Además, aquellos individuos que estén sujetos a la contribución básica alterna según las disposiciones de la Sección 1021.02 del Código tampoco son elegibles para recibir el Incentivo.

B. Determinación del Incentivo

El Incentivo no será determinado por el Contribuyente en su Planilla. Tampoco será necesario que se complete un formulario o solicitud adicional. El mismo será computado por el Departamento automáticamente luego de procesar la Planilla del Individuo Elegible y se pagará conforme se dispone en la Parte II-C de esta Carta Circular.

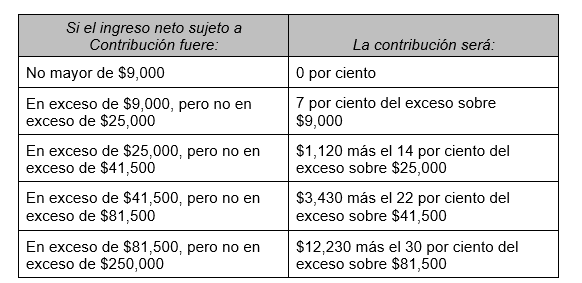

Para determinar el Incentivo, el Departamento comparará la Contribución Normal del contribuyente, según reflejada en su Planilla (esto es, Línea 14, Encasillado 3 de la Planilla; Línea 12(a) del Anejo A2 Individuo o Línea 1, Parte III, Columna B o C del Anejo CO Individuo, según aplique), con la Contribución Normal resultante al multiplicar su Ingreso Neto sujeto a Contribución (esto es, Línea 13 del Encasillado 2 de la Planilla; Línea 11, Columna A del Anejo A2 Individuo o Línea 11, Parte II, Columna B o C del Anejo CO Individuo) por:

La diferencia entre la Contribución Normal según la Planilla y la Contribución Normal conforme a esta Carta Circular, en la medida que esta sea mayor de cero, será multiplicada por el mismo por ciento de descuento (92% o 95%) utilizado en la Planilla para determinar el Incentivo al que el individuo tiene derecho. Sin embargo, en caso de que la cantidad calculada en el párrafo anterior sea mayor de cero, pero menor a $200, el Incentivo que recibirá el Individuo Elegible será de $200.

Ejemplo 1: Individuo B reportó $50,390 de Ingreso Neto Sujeto a Contribución según la Línea 13, Encasillado 2 de su Planilla, sobre el cual determinó una Contribución Normal de $5,653 según la Línea 14, Encasillado 3 de su Planilla. La tasa de descuento utilizada para determinar la Contribución Regular (Línea 17, Encasillado 3 de la Planilla) fue 92%.

El Incentivo aplicable a Individuo B es de $246 (esto es, $5,653 de Contribución Normal según la Línea 14, Encasillado 3 de su Planilla menos $5,386 de Contribución Normal al computar los $50,390 de Ingreso Neto Sujeto a Contribución de la Línea 13, Encasillado 2 de su Planilla por las tablas establecidas en esta Parte, y multiplicando dicha diferencia por 92% del descuento aplicable).

1. Determinación del Incentivo en el caso de contribuyentes con ingreso neto sujeto a tasas preferenciales (Anejo A2 Individuo)

Si el contribuyente utilizó el Anejo A2 Individuo para computar su responsabilidad contributiva en la Planilla, el Incentivo se determinará utilizando el Ingreso Neto Sujeto a Contribución normal según la Línea 11, Columna A del Anejo A2 Individuo y la Contribución Normal será la determinada en la Línea 12(a) de dicho anejo.

Ejemplo 2: Individuo C reportó $69,505 de Ingreso Neto Sujeto a Contribución, de los cuales $1,500 estaban sujetos a una tasa preferencial de 10%, por lo que utilizó el Anejo A2 Individuo para calcular su contribución. En dicho anejo, presentó un Ingreso Neto Sujeto a Contribución a tasas regulares según la Línea 11 del Anejo A2 Individuo de $68,005, sobre el cual determinó una Contribución Normal de $10,577 según la Línea 12(a) de dicho anejo. La tasa de descuento utilizada para determinar la Contribución Regular (Línea 12(d) del Anejo A2 Individuo) fue 92%.

El Incentivo aplicable a Individuo C es de $1,210 (esto es, $10,577 de Contribución Normal según la Línea 12(a) del Anejo A2 Individuo menos $9,261 de Contribución Normal al computar los $68,005 de Ingreso Neto Sujeto a Contribución de la Línea 11 del Anejo A2 Individuo por las tablas establecidas en esta Parte II-B, y multiplicando dicha diferencia por 92% del descuento aplicable).

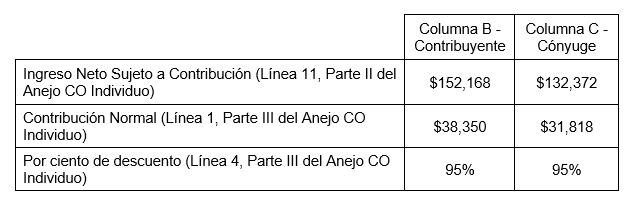

2. Determinación del Incentivo en el caso de contribuyentes casados que rinden Planilla en conjunto bajo el Computo Opcional del Anejo CO Individuo

En el caso de individuos casados rindiendo Planilla en conjunto bajo el Cómputo Opcional (Anejo CO Individuo), el Incentivo se determinará de forma individual, comparando la Contribución Normal calculada por cada cónyuge en la Línea 1, Parte III del Anejo CO Individuo con la Contribución Normal calculada utilizando la tabla aquí dispuesta. Asimismo, si el contribuyente o su cónyuge utilizó el Anejo A2 Individuo para computar su responsabilidad contributiva en la Planilla, el Departamento utilizará dicho anejo para computar el Incentivo al que tiene derecho ese cónyuge, según se establece en la Parte II-B-1 de esta Carta Circular.

Ejemplo 3: Individuos D y E son contribuyentes casados que rinden su Planilla en conjunto bajo el Cómputo Opcional del Anejo CO Individuo. El Ingreso Neto Sujeto a Contribución, Contribución Normal y Por ciento de Descuento reportado en dicho anejo fue como se indica a continuación:

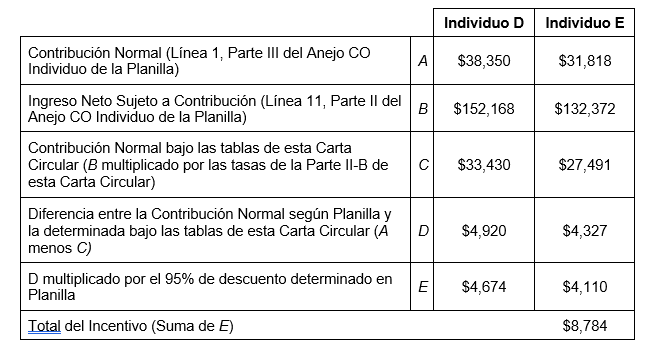

El Incentivo aplicable a Individuos D y E es de $8,784 calculado de la siguiente manera:

consideración cualquier ajuste que haga a la Planilla como parte del procesamiento de la misma. Por ejemplo, en el cómputo del Incentivo se considerará el impacto de cualquier Error Matemático o Ajuste de Planilla notificado al contribuyente una vez se finalice el proceso de ley establecido.

C. Pago del Incentivo

Conforme a la Sección 4 de la Resolución Conjunta, el Incentivo se pagará de forma separada a cualquier reintegro al que tenga derecho el contribuyente, si alguno, sin requerirle a los contribuyentes someter un formulario o documento adicional para recibir el Incentivo aquí dispuesto.

El pago del Incentivo se efectuará por depósito directo utilizando la cuenta de banco indicada con su Planilla para el pago de su reintegro. En aquellos casos donde el contribuyente no reclame reintegro con su Planilla, el programa que utilice para la preparación de la misma le permitirá incluir la información de su cuenta de banco, de manera que pueda recibir el Incentivo a dicha cuenta. Le exhortamos a que se asegure de ingresar la información correcta de su cuenta de banco. Si la Planilla no incluye información de su cuenta bancaria, el pago del Incentivo se efectuará mediante cheque a la última dirección conocida.

En el caso de contribuyentes con deudas con el Departamento o con la Administración para el Sustento de Menores (ASUME), el Incentivo será aplicado a dichas deudas y cualquier remanente, si alguno, será pagado al contribuyente. El pago no estará sujeto a ninguna otra retención por parte del Departamento.

En el caso de que el Incentivo se retenga para pagar deudas con el Departamento, se entenderá que el pago de la deuda se hizo al 15 de abril de 2024 para propósitos del cómputo de intereses, penalidades y recargos.

D. Tributación del Incentivo

El Incentivo se considerará un ingreso excluido de toda contribución sobre ingresos en Puerto Rico, incluyendo la contribución básica alterna de la Sección 1021.02 del Código.

De igual forma, dicho monto tampoco será considerado como ingreso para propósitos de determinar elegibilidad del individuo para otros beneficios o programas de asistencia del Gobierno de Puerto Rico.

III. Vigencia

Las disposiciones de esta Carta Circular tendrán vigencia de manera inmediata.

Para información adicional relacionada con las disposiciones de esta Carta Circular Administrativa puede enviar un mensaje a través de su cuenta en SURI o puede comunicarse al (787) 622-0123.

Cordialmente,

Lcdo. Ángel L. Pantoja Rodríguez

Secretario Auxiliar

Áreas de Rentas Internas y Política Contributiva